事件:公司6月26号晚公布2018H1业绩预告,同比增长109.72%至138.32%。

点评如下: 二季度延续一季度业绩高增长,面板红利龙头充分受益。公司6月26日发布2018年H1业绩预告,上半年预计盈利1.1-1.25亿元,同比增长110%-138%,符合此前预期,拆分下来Q2单季度业绩约为0.61-0.76亿,同比增长97%-145%,环比增长24.5%-55%,公司业绩继续保持强劲增速主要是公司作为面板领域检测的稀缺龙头,紧抓下游面板投资增长的景气机遇和红利,依托在平板显示检测领域“光、机、电、算、软”等核心技术的整合能力和跟随下游大客户的扩产不断扩大规模,护城河深厚。

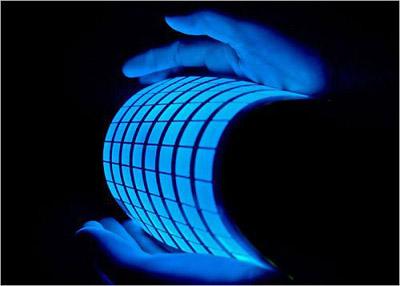

OLED检测设备进入替代元年,成长才开始。我们统计2018年起国内OLED产线预计投产1045亿元左右,所需OLED检测设备需求占比12%约125亿元。公司具备LCD-AOI等检测的技术和服务经验,技术同源将较快的应用到OLED检测上,公司2017年实现OLED检测0.22亿,已实现从百万到千万级跨越,但占有率仍不到1%,公司接下来将重点在OLED检测设备中的光学补偿Demura和Gamma调节等检测设备打开OLED领域的规模化成长。

盈利预测:基于公司为国内稀缺的完整覆盖面板前中后段制程设备检测龙头,我们看好公司在面板及配套国产替代趋势下,其技术、服务、价格优势使公司从中后端到前端检测设备拓展、从LCD检测到OLED设备检测、从面板设备检测到半导体设备检测、新能源领域检测等步步为营不断拓展打开新的成长空间。我们预测公司2018/2019年营收14.56/22.04亿元,业绩2.69/4.04亿元,对应EPS1.65/2.47,对应2018/2019年PE43.6/29.1,维持“买入”评级。